不惧新规,“类借壳”完成:32.4亿元杠杆资金买壳、9亿现金置入标的、联创投资操盘哈工智能(附笔记)

不惧新规,“类借壳”完成:32.4亿元杠杆资金买壳、9亿现金置入标的、联创投资操盘哈工智能(附笔记)| 定增并购圈

导读“友利控股”这四个字再次成为了曾用名,如今,这家上市公司以“哈工智能”的新名称重新亮相资本市场。在发布新的公司章程、变更公司名称与新网址之后,8月29日,哈工智能(000584.SZ)将五年战略规划公之于众,以显示其雄心与抱负。

至此,PE投资基金管理公司联创投资(833502.OC)终于将这家上市公司带到了一个新起点。根据战略规划,氨纶生产目前仍是哈工智能主业之一,不久的将来,高端智能装备、机器人一站式方案平台、人工智能机器人将取而代之。

这一变化的背后是一系列布局缜密的交易。

取得控制权:有限合伙,放大资金杠杆

2016年12月7日,江苏双良氨纶有限公司一车间的机器停止运转。5天后,江阴友利特种纤维有限公司的二车间也宣布停产。前者年设计产能4200吨,后者年设计产能7000吨。以上两家公司是上市公司友利控股(曾用名)最重要的资产,这家以氨纶生产与销售为主业的公司,其业务能形成规模与上述两家公司贡献的产能密切相关。

显然,行业产能过剩的局面将友利控股带到边缘地带。自2016年一季报开始,友利控股就开始了亏损模式。在此之前,2015年,友利控股年利润与2014年形成鲜明落差,后者高居1亿元以上,前者则跌落至4000万元以下。

彼时,友利控股已经在谋变。在停牌超过8个月后,2015年5月7日,友利控股复牌。96亿元天价重组一经曝光就成为股价上蹿的理由,每天一个涨停的疯狂延续了17天,一直持续到当月29日方才罢手。友利控股股价从不足7元/股抬高至35元/股,市值骤然膨胀了5倍。可惜,这并非结局。那家名为“中清龙图”的游戏公司作价96亿元借壳重组案仅止步于此。

尽管如此,市场至少了解到友利控股的大股东——江苏双良科技有限公司(以下简称“双良科技”)有意出让控制权。并且,从各方面来讲,友利控股实在是个不错的标的。

截至2015年年报披露时,这家公司股价已大幅回落至10元/股以下,市值跌至60亿元以下,总资产29.5亿元,负债总额8.77亿元,负债率不到30%,其中长期借款为零,短期借款5000万元。负债低、资产规模小、市值小、股价低,这些都是市场所看中的“壳”指标,能为买家降低成本,争取更多安全边界。

果然,2016年,双良科技迎来新的买主,两个有限合伙——无锡哲方和无锡联创。

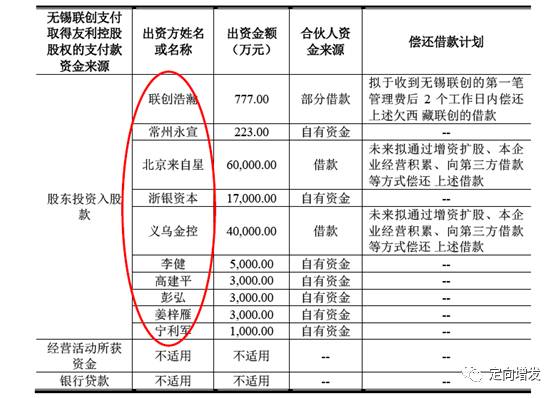

根据2016年12月29日披露的两份权益变动报告,无锡哲方和无锡联创为一致行动人,以现金32.4亿元获得双良科技对友利控股共计29.9%的股权。其中无锡哲方获得18.6%股权,无锡联创获得11.3%股权。本次交易完成后,无锡哲方成为友利控股新的控股股东,实际控制人则为两家有限合伙各自执行事务实际控制人,分别为乔徽和艾迪。

买家以有限合伙和一致行动人的形式出现,大有深意。32.4亿元的收购款中的大部分来自于这种结构化安排。以无锡哲方为例,其执行事务合伙人为马鞍山哲方智能机器人投资管理有限公司,后者对无锡哲方的持股仅0.57%。大量资金来自有限合伙人。这些合伙人仅第一个层级的背景都差异巨大,有自然人、有限合伙、地方金控平台以及实业。在监管层问询下,随后披露的对第二层级的有限合伙人——农银二号无锡股权投资中心(有限合伙)的穿透更加蔚为壮观。众多地方实力企业、上市公司、信托公司、外企、自然人都聚集其中。

有意思的是,两个投资机构共同出现在两位买家的有限合伙人名录中,它们分别是义乌金控和北京来自星的创业投资管理有限公司(以下简称“北京来自星”),这两位合伙人同时也是资金来源的大头。

在监管层的问询下,各合伙人终于吐露出钱从哪里来。以义乌金控和北京来自星为例。前者对无锡哲方出资2.8亿元,对无锡联创出资4亿元,共计6.8亿元,全部来自对义乌金控股东——义乌国资运营公司的资金占用。北京来自星对无锡哲方出资14亿元,对无锡联创出资6亿元,共计20亿元。这些资金全部来自借款。14亿元通过长安信托获得的融资,资金来自广州农村商业银行,后者将资金委托给长安信托,不设平仓线也不设预警线。另外6亿元同样是通过长安信托获得的资金,资金来源是河北唐山农村商业银行。

尽管两位买家宣称无关联关系,但仔细比对所有披露的信息。两位买家在同一个合伙人——北京来自星深度交汇。北京来自星占无锡哲方份额的66.1%,占无锡联创份额的45.11%,同时在两位买家中居份额首位。

北京来自星97.561%的股权由北京零贰壹持有,2.415%股权直接来自西藏联创,后者是联创投资的全资子公司。北京零贰壹5%股权由西藏联创持有,60%则属于艾迪。艾迪持股联创投资92.5%的股权。北京零贰壹另有35%的股权由无锡哲方的GP——马鞍山哲方所控制。

可见,北京来自星的实际控制人为艾迪。

至此,联创投资操盘整个控制权转让交易的面目得以清晰。

分拆交易:规避监管平衡利益

在签订正式股份转让协议的前11天,联创投资把友利控股带入另一个交易——买入资产。2016年12月18日,上市公司与天津福臻工业装备股份有限公司(以下简称“天津福臻”)的股东签署了收购框架协议。

待至2017年4月8日重大资产购买报告书披露之时,无锡哲方与无锡联创已经于1月20日完成对友利控股的股份交割过户。

友利控股收购天津福臻的交易价为9亿元,且不论高溢价,其在交易环节的诸多设计皆耐人寻味。

在支付方式上,友利控股没有使用上市公司通常使用的发行股份,或者至少部分发行股份,而是全部用现金支付。如此一来,本次收购并不需要证监会核准,只需要股东大会批准即可。

另一方面,友利控股要求交易对手在获得第一期交易对价4.95亿元后,用税后30%资金在两年之内自行增持友利控股股票,并且锁定三年,此外,还要求交易对手将这批股票全部质押给上市公司的控股股东——无锡哲方,作为担保。

同时,这次收购也安排有业绩对赌。交易对手对天津福臻四年业绩(2016年至2019年)做了如下承诺,分别不低于4323.21万元、6051.55万元、7134.96万元、8178.77万元。如果业绩不达标,天津福臻的自然人股东李合营、李昊父子以及岳怀宇、龙英这四人将需以现金补偿差额。上述股票质押的安排正是为保障交易对手履行补偿协议。

对于补偿支付的手段,双方如此约定:优先从交易对价中扣除,如若剩余交易对价不足以抵扣,则天津福臻的四位自然人在30个工作日内自行用现金补偿给上市公司。

由于9亿元收购款分三期支付,最后一期安排在2019年年度审计报告和减值报告出具后的20个工作日内,也就是说2020年才付清尾款。这与双方约定的业绩对赌条款的履约时间正好一致。

如此安排,不仅实现了天津福臻与上市公司的利益捆绑,又给上市公司9亿元收购款筹集赢得充分时间,并且也不会给天津福臻的股东带来太大补偿压力。

事实上,首期并购款很快到位。2017年3月24日,江苏银行出具贷款意向书,向友利控股提供并购贷款5.4亿元,期限5年。这一数额正好与友利控股支付5%的诚意金和55%的首期款一致,两笔数额加总正是5.4亿元。

保留原主业一年,或出于权宜之计

根据友利控股(曾用名)披露的半年报,氨纶生产仍是主业之一,但在8月29日披露的5年战略规划中,看不见“氨纶”二字。

对此,记者向哈工智能方面求证,截至发稿,未收到回复。一位熟悉收购的上市公司董秘对记者说:“构成重组上市的要件是变更主业、变更实际控制人。虽然原来业务亏损,但上述交易中并没有安排要卖出这块资产,反而保留。并且将变更控制权与置入资产分开进行,不打包,从程序上看也不构成变更实际控制人。这种安排很有可能是为了规避监管。”

记者注意到,深交所对本次收购案一股脑儿发来26问,其中一个问题正是出于上述疑问。尽管上市公司一口否定上述质疑,但对问题回复过程的展现正好印证了深交所的怀疑。

在2017半年报中,友利控股将“智能制造”列为公司第一主业,将氨纶产销列为第二主业。随后公布的五年战略规划中,对后者没有任何着墨与安排。

在2017年3月28日上市公司出具的《承诺函》中,对于氨纶这一主业,上市公司如此表述:在完成收购天津福臻100%股权交割日后的12个月内,并无将氨纶业务相关的主要资产剥离的计划。

也就是说,只需等待一年,上市公司就可以实施对原有业务的剥离。

天津福臻2016年的净利润刚刚达标,2017年上半年并不理想,仅为上市公司贡献1000多万元利润,如果下半年依旧如此,届时上市公司的损益表将相当难看。

很显然联创投资还有更大的目标,从五年战略规划书可知,高端智能装备、机器人一站式方案平台、人工智能机器人将成为哈工智能未来三大主业。在高端智能装备中,汽车工业机器人智能装备是前者的一项业务,这一业务的落点正是天津福臻。

当然天津福臻不会承载哈工智能所有的规划。艾迪和她的联创投资会为这家公司带来其他资产,“寻求通过但不限于战略入股、收购一些相关领域高成长性的企业,落实上市公司的发展战略。”上述战略规划如此表述。被收购的这些高成长性企业是否会是联创投资此前或现在投资的企业?记者向联创投资董秘王大路发去采访函,但截至发稿并未收到回复。不过,不久前的哈工大机器人项目正是由艾迪主导。无锡哲方的实际控制人乔徽在2015年11月至2016年8月,曾任哈工大机器人集团的副总裁和轮值总裁。本文来源于上市公司公告、中国经营报等,经定增并购圈编辑整理。

项目精选

某阳光私募联合多家PE投资机构,设立【专项小定增投资基金】,初始规模10亿元,专门用于一次性买断大宗交易接盘,“打折买股票,锁定6个月”,欢迎各类限售股持有机构或者个人联系沟通,负责人邓先生(13336406960,同微信)

开润股份(300577.SZ)证券部招聘:证券事务专员,主要协助完成上市公司信息披露、三会组织等相关工作; 协助组织和完成4R相关工作等,要求211/985大学本科及以上学历,专业不限,但要求具备一定的法律、证券、财务知识背景;1年以上上市公司证券工作经验或相关经验等。薪酬:市场化薪酬和具有弹性的激励机会;工作地点:上海;简历发至:xuyun@korrun.com

【特别声明】本文为定增并购圈原创,未经授权,不得转载。本文基于上市公司公告等已公开的资料信息或者公开媒体报道的信息创作撰写,定增并购圈及相应文章作者不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。在任何情况下,本文中的信息或所表述的意见均不构成任何人的投资建议。